Wirksam mit 1.8.2018 wurde das als „Crowdfundinggesetz“ bekannte Alternativfinanzierungsgesetz (AltFG) der ersten nennenswerten Novelle unterzogen, wobei auch das Kapitalmarktgesetz (KMG) angepasst wurde (BGBl I 48/2018).

Die Novelle sieht neben technischen Harmonisierungen vor allem eine Ausweitung des AltFG auf Nicht-KMU zugunsten der Finanzindustrie und mäßige Erleichterungen bei der Prospektpflicht und der Schwellenwerte vor.

- „Alternative Finanzinstrumente“ wurden gestrichen; der Anwendungsbereich für „Wertpapiere oder Veranlagungen“ entspricht jetzt dem KMG.

- Das AltFG gelten jetzt für alle Emittenten, nicht nur KMU. Das eingesammelte Geld muss nicht mehr unmittelbar für die operative (betriebliche) Tätigkeit verwendet werden.

- Mit Blick auf die Finanzindustrie sind jetzt konzessionierte Emittenten (etwa Banken, Wertpapierfirmen) nicht mehr ausgenommen und können vom AltFG profitieren.

Das AltFG war ohnehin nie ein reines Crowdfundinggesetz. Jetzt ist es aber – entgegen seiner Bezeichnung – auch kein „Alternatives Finanzierungsgesetz“ mehr, das alternative Finanzinstrumente für KMUs ansprechen soll.

Vielmehr verwandelt diese Novelle das AltFG zu einem Nebengesetz zum allgemeinen Kapitalmarktgesetz für die „niedrigen Beträge“: wer unter € 2 Mio binnen 12 Monaten öffentlich einsammelt, für den gilt das AltFG.

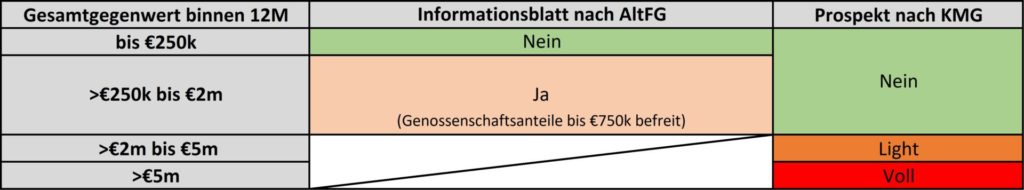

Bei den Wertgrenzen (s Tabelle) gab es mäßige Erleichterungen:

- Emissionen bis einschließlich € 250.000 binnen 12 Monaten benötigen jetzt weder ein Informationsblatt noch einen Prospekt; die Grenze wurde also von € 100k auf € 250k angehoben.

- Bei einem Gegenwert über € 250.000, aber bis einschließlich € 2 Mio ist ein Informationsblatt nach dem AltFG notwendig; die Grenze wurde also im Wesentlichen von € 1,5 Mio auf € 2 Mio angehoben. Eine Ausnahme besteht weiterhin für Genossenschaftsanteile (Informationsblatt erst bei Gegenwert über € 750.000), damit sollen lokale Bürgerbeteiligungsprogramme erleichtert werden.

- Über € 2 Mio bis einschließlich € 5 Mio ist ein vereinfachter Prospekt („Light“) zu erstellen; über € 5 Mio ein voller Prospekt. Nach der alten Rechtslage war spätestens ab € 1,5 Mio (für Aktien und Anleihen auch nach dem AltFG bereits ab € 250k) ein Prospekt Light zu erstellen. Der € 5 Mio Schwellenwert wurde – trotz des europarechtlichen Rahmens von € 8 Mio – nicht angehoben.

Klargestellt wurde auch, dass zur Berechnung des Schwellenwertes nicht auf das einzelne Angebot, sondern auf alle Angebote innerhalb der letzten 12 Monate abgestellt wird. Diese Systemkonformität mit dem KMG soll Serienemissionen vermeiden (Emissionskaskaden). Bedacht zu nehmen ist weiters auf den absoluten Grenzwert von € 5 Mio binnen 12 Monaten, in den alle Emissionen nach dem AltFG sowie mittels Prospekt Light nach dem KMG einzurechnen sind. Wird er überstiegen, ist ein voller Prospekt zu erstellen.

Da das Überschreiten der Schwelle von € 2 Mio für Wertpapiere und Veranlagungen jeweils separat zu berechnen ist, können unter dem AltFG-Regime bis zu € 4 Mio pro Jahr erleichtert lukriert werden. Nur hinsichtlich von Veranlagungen ist nun auch die absolute Wertgrenze von € 5 Mio binnen 7 Jahren zu beachten, ab der man jedenfalls dem KMG und der vollen Prospektpflicht unterliegt.

Diese Novelle reiht sich als weiterer legistischer Kompromiss ein, der für wachsende Unternehmen und ihre Investoren keine praxisrelevanten Vorteile bietet. Es ist zu erwarten, dass die mäßigen Anhebungen der Wertgrenzen nichts Wesentliches zur Venture Capital Industrie und Frühphasenszene beitragen werden.

Vielmehr bleiben für KMUs und in der Frühphase aktive Investoren ungeachtet der technischen Harmonisierung des AltFG mit dem KMG beinahe ausschließlich „Private Placements“ relevant, also solche Kapitalbeschaffungen, die gerade nicht öffentlich sind und daher weder unter das KMG noch das AltFG fallen.

Aus Sicht der Nicht-KMUs ist zu begrüßen, dass die Differenzierung zwischen KMU und Nicht-KMU durch die Novelle beendet wurde. Die Finanzindustrie (Banken, Wertpapierfirmen) wiederum begrüßt den Wegfall der Ausnahme konzessionierter Emittenten.

Nach wie vor sachlich kaum zu rechtfertigen ist, dass der Gesamtrahmen der ProspektVO für nicht prospektpflichtige Emissionen (€ 8 Mio binnen 12 Monaten) nicht annährend ausgeschöpft wurde. Sowohl könnte die Wertgrenze für volle Prospekte von € 5 Mio angehoben werden als auch die Prospektpflicht „Light“ gänzlich mit einem Informationsblatt ersetzt werden.

An der Rechtslage nichts geändert hat sich in Hinblick auf Probleme, die sich im Zusammenhang mit der Abgrenzung zur regulierten Industrie, insbesondere dem Einlagengeschäft ergeben. Der Gesetzgeber hat es wieder vermieden, in den heiklen Bereich der Regulierung konzessionspflichtiger Bankengeschäfte einzugreifen. So war in der Stammfassung des AltFG normiert, dass „alternative Finanzinstrumente“ (außer Anleihen) keinen unbedingten Rückzahlungsanspruch gewähren durften. Während gegen die Streichung dieser unglücklichen Formulierung nichts einzuwenden ist, hat der Gesetzgeber wieder nicht ausdrücklich klargestellt, unter welchen Voraussetzungen sich Emissionen – ob nach dem AltFG oder dem KMG – vom Einlagengeschäft unterscheiden.

Man wird also auch weiterhin vorsichtshalber auf aufwändigere, defensive und gleichzeitig aus Anlegersicht riskantere Instrumente (wie bedingt rückzahlbare Nachrangdarlehen) zurückgreifen müssen, was Investoren in der Frühphase unsachlich gegenüber Kreditinstituten, die in der Frühphase aber typischerweise nicht finanzieren, unsachlich benachteiligt.

Es läuft jedoch dem Anlegerschutz, der in der Diskussion um das AltFG hochgehalten wird, entgegen, wenn Frühphaseninvestoren kleinerer Beträge nur bedingt und erst nachrangig nach anderen Gläubigern, wie Lieferanten und Banken, Zahlung erhalten dürfen.

Nichts geändert hat sich im Übrigen hinsichtlich des 5.000-Euro-Limits für Anleger. Man wird also – wie schon bisher kritisiert – bei diesen Betrag übersteigenden Investments vielfach Erklärungen, wonach der Anleger höchstens das Doppelte seines Nettomonatseinkommens oder 10 % seines Finanzanlagevermögens investiert, einholen müssen. Immerhin wurde mit der Novelle die Unsicherheit beseitigt, dass man bei Missachtung des Limits aus dem Anwendungsbereich des AltFG herausfallen könnte; die Geldstrafen bei Verstößen bleiben allerdings erhalten.

Wenn schon bisher ausführlich kritisiert wurde, dass nach dem AltFG als Aufsichtsbehörde die Bezirksverwaltungsbehörde und nicht die FMA bestimmt wurde, so muss dieser Vorwurf nach Angleichung der Anwendungsbereiche der beiden Gesetze erst recht gelten. Auch das hätte im Zuge der Novelle leicht harmonisiert werden können.

Bei weiteren Fragen zu alternativen Beteiligungsformen und Frühphaseninstrumenten steht Ihnen gerne Keyvan Rastegar zur Verfügung.

Quellen:

Barth/Durstberger, GesRZ 2018, 132.

Kollar/Pichler, CFOaktuell 2018, 183.

Kollar/Pichler, SWK 2018, 1342.

Studer, ÖBA 2018, 376.

Kriwanek/Tuma, ZFR Rechtsnews Nr. 25774.

Palma, ZFR 2019, 3.

https://www.fma.gv.at/download.php?d=2847

DISCLAIMER: This article and the articles on this website are made available by the lawyer or law firm publisher for educational purposes only, and not to provide specific legal advice on any particular matter. There is no attorney client relationship between you and the author/website publisher. This article/website should not be used as a substitute for competent legal advice from a licensed professional attorney in your state.